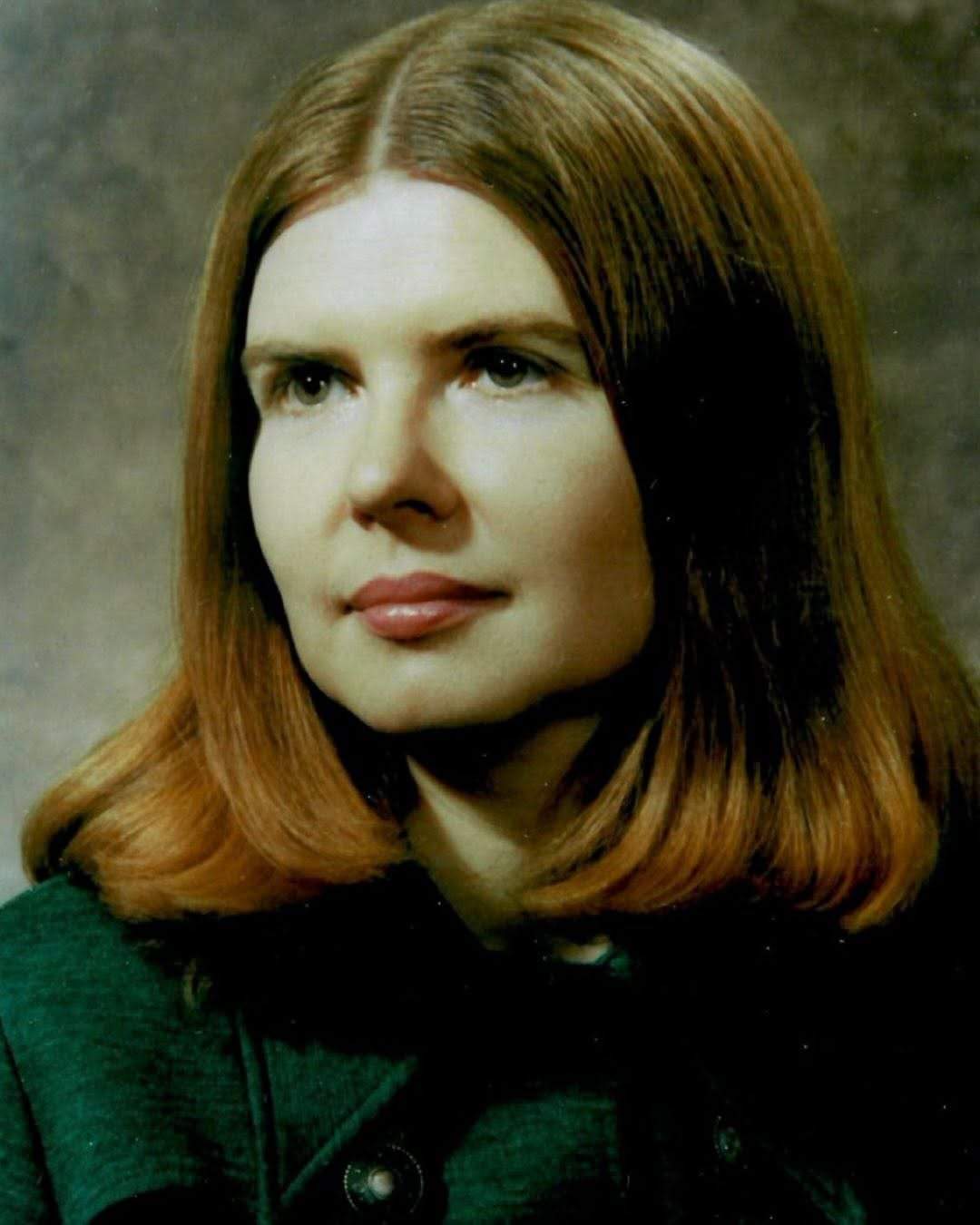

Katram uzņēmējam pašam jāsaprot, ar ko viņš sadarbojas. Saruna ar Sanitu Bajāri 1

Ārste un finansistes izglītību guvusī Sanita Bajāre ir cilvēks, kas savulaik vadīja eiro ieviešanas projektu Latvijā. Finanšu nozares asociācija uzskatīja, ka šī viņas pieredze, kā arī pieredze, strādājot Pasaules bankā un Finanšu ministrijā, būs būtiska un noderīga, ieceļot viņu par šīs asociācijas jauno vadītāju.

Par finanšu nozares izaicinājumiem un attiecībām ar klientiem – saruna ar “Latvijas Biznesu”.

Bankām tiek pārmests, ka kreditēšanas tempa pieaugums (1,8%) atpaliek pat no tā relatīvi mērenā ekonomikas pieauguma tempa, kas vērojams 2019. gadā, bet no 2018. gada izaugsmes tempiem atpalika vēl vairāk. Kas ir šādas situācijas iemesls?

S. Bajāre: Iemesls nav viens. Kreditēšana ir banku pamata bizness un viens no banku darbības pamatproduktiem. Taču jautājums par to, kāds šī biznesa pieauguma temps ir pareizs, ir diskutabls.

Ja atceraties, savulaik bija periods, kad kreditēts tika ļoti daudz, un sekas tam bija smaga krīze. Šobrīd notiek, ja tā var izteikties, ilgtspējīga kreditēšanas pieauguma tempa meklējumi, kas nodrošinātu pieņemamu ekonomikas izaugsmes tempu un vienlaikus risinātu problēmas ar šķēršļiem, kas neļauj kreditēšanai augt ātrāk.

Tieši tāpat kā jebkurā ekonomikas nozarē arī kreditēšanā pastāv piedāvājums un pieprasījums. Bankas nodrošina piedāvājumu, uzņēmumi un privātpersonas – pieprasījumu. Pastāv vesela virkne uzņēmumu, kas neizmanto banku kredītus attīstībai, tie izmanto savus iekšējos resursus šim mērķim.

Taču vislielāko šķērsli kredītu pieprasījumam Latvijā rada ēnu ekonomika – ļoti daudziem uzņēmumiem un nozarēm ir augsts ēnu ekonomikas īpatsvars, un finansiālā situācija šajās nozarēs un uzņēmumos banku sistēmas ieskatā nav ilgtspējīga.

Šo šķērsli noņemt spēs biznesa modeļu izmaiņas un fundamentālais sakārtošanas darbs, kas pēdējā pusotra gada laikā izvērsies ļoti daudzās jomās, kas ļauj pieņemt, ka nākamgad kreditēšanas pieauguma temps būs augstāks.

Ēnu ekonomika Latvijā bijusi vienmēr, un šobrīd tā ir zemāka, nekā bija pirms pieciem vai desmit gadiem, vienlaikus pirms pieciem vai desmit gadiem kreditēšanas pieauguma tempi bija augstāki. Ja bankas pie augstāka ēnu ekonomikas līmeņa varēja kreditēt vairāk, tad kādēļ tās nespēj vai nevēlas to darīt pie zemāka līmeņa?

Pirms desmit gadiem diez vai varēja būt augstāks kreditēšanas temps, jo 2009. gadā mēs atradāmies dziļā krīzē. Šī krīze ļāva gan bankām, gan uzņēmumiem izvērtēt savu riska apetīti un izdarīt secinājumus nākotnei.

Šobrīd mēs esam attīstības iespēju meklējumu fāzē – pēdējā pusotra gada laikā ir paveikts milzu darbs naudas atmazgāšanas novēršanas problēmu analīzē un tagad šie secinājumi tiek pārņemti banku un uzņēmumu biznesa modeļos. Gribu vēlreiz uzsvērt teikto – ēnu ekonomika šobrīd ir būtisks šķērslis tālākajai attīstībai.

Jautāšu citādi – vai pēdējo gadu laikā ir izmainījies veids, kā bankas skatās uz ēnu ekonomikas sastāvdaļu uzņēmumu dzīvē?

Mainījies ir ļoti daudz kas. Pirmkārt, daudz rūpīgāk tiek vērtēti klienti ar mērķi saprast viņu biznesu un darījumus, izvērtēt visu biznesu kopumā.

Otrkārt, izveidojusies ļoti veiksmīga sadarbība starp bankām un Valsts ieņēmumu dienestu, kas ļauj gūt kvalitatīvi labāku ieskatu gan uzņēmumu, gan privātpersonu finanšu norisēs.

Visbeidzot, treškārt, pēdējā pusotra gada laikā ir izveidojies kvalitatīvi pilnīgi citāds likumdošanas “rāmis”. Tas viss prasa tālāku virzību uz priekšu…

Ja reiz bankām viss ir izveidots, tad jāsaprot, ka jāvirzās uz priekšu šobrīd galvenokārt būtu uzņēmējiem un privātpersonām, vai tā?

Es neuzkrautu visu atbildību tikai vienai pusei, svarīga ir sadarbība. Bankas šobrīd iegulda ļoti lielus resursus uzņēmumu finanšu pratības uzlabošanā, skaidrojot naudas atmazgāšanas novēršanas un starptautisko sankciju izpildes noteikumus un prasības.

Bet – jā, šobrīd uzņēmumiem ir jāpārbauda savi sadarbības partneri, jāsaprot, vai viņu biznesa modeļi nerada nevajadzīgus riskus. Tā šobrīd jau ir biznesa ābece, taču, lai to iemācītos lasīt, vispirms jāiemācās pazīt burtus. Taču ar katru semināru un katru uzdoto jautājumu šīs prasmes uzlabojas.

Nesen runāju ar kādu uzņēmēju, kuram šobrīd ir lielas problēmas bankās. Viņa darbības joma ir starptautiskā tirdzniecība lopbarības piedevu jomā – viņi pērk šīs piedevas galvenokārt Eiropā un Amerikā un pārdod galvenokārt Āzijā un Āfrikā. Viņam šobrīd ir milzīgas problēmas pierādīt, ka nevienā darījumā viņa pircējs vai piegādātājs nekādā veidā nav bijis saistīts ar kādu Putina brālēnu, Ziemeļkorejas ģenerāli vai Irānas mullu.

Vai tas tagad jāvar jebkuram uzņēmumam? Kā ar mūsu rūpniecības flagmaņiem “SAF Tehnika” vai “Mikrotik”, kas pārdod savus ražojumus visā pasaulē? Katram tagad jāspēj uzzināt, vai nevienu rūteri nav nopircis jau minētais Putina brālēns vai Ziemeļkorejas ģenerālis? Un ar kādu tehnisko līdzekļu palīdzību tas praktiski būtu izdarāms?

Tas ir ļoti plašs jautājumu klāsts, taču īsā atbilde ir – jā, katram ir jāsaprot, ar ko viņš sadarbojas. Un tieši starptautiskā tirdzniecība ir viena no riska zonām, jo noziedzīgu līdzekļu legalizēšanas riski šajā jomā ir augstāki.

Tad, kad uzņēmums veido attiecības ar kādu citu uzņēmumu vai cilvēku un šajās attiecībās ir iesaistīta nauda, tad uzņēmumam ir jāpārbauda šie cilvēki un sadarbības partneri. Ļoti ātri attīstās rīki, kā to varēs pārbaudīt nākotnē, daudz tiek darīts, lai atvieglotu šo uzdevumu.

Rīki nākotnē – tas skan labi. Bet ko darīt šodien? Pārtraukt uzņēmējdarbību un gaidīt, kamēr attīstās “rīki”?

Nākotne kaut kādos jautājumos jau ir iestājusies, kaut kādos jautājumos iestāsies rīt. Rīki un risinājumi, kas šobrīd ir pieejami, ir uzņēmumu reģistri, bankas un starpvalstu sadarbība. Taču nākotnē, pateicoties tehnoloģijām, to izmantošana kļūs ērtāka – tieši tāpat kā šobrīd banku pakalpojumu izmantošana ir kļuvusi ērtāka, pateicoties mobilajām tehnoloģijām.

Nu bet tīri praktiski – iedomāsimies, ka esmu nolēmis nopirkt konteineru ar apelsīniem Tuvajos Austrumos, un pieņemsim, ka esmu jau atradis cilvēkus, kas man gatavi tādu pārdot. Kā man pārliecināties, ka pārdevējs nekādi nav saistīts ar islāmistu teroristiem?

Nu, pieņemot, ka jūs pirksiet to konteineru, izmantojot bankas pārskaitījumus, nevis brauksiet uz Tuvajiem Austrumiem ar naudas koferīti, tad jūsu sadarbības partneris būs banka. Būtu jādodas uz turieni un jāizrunā šī situācija. Banku rīcībā ir gan pieeja informācijas sistēmām, gan pieredze, gan arī dažādi starptautiskās tirdzniecības finansēšanas instrumenti, kas būtiski spēs samazināt jūsu riskus.

Citiem vārdiem sakot – pirms slēgt šādu darījumu, man jāiet paprasīt bankai, vai es to drīkstu un vai viņi piekritīs pārskaitīt manu naudu konkrētajam uzņēmējam?

Jums par saviem partneriem jāpārliecinās arī pašam, bet šajā konkrētajā gadījumā – jā. Banka mēģinās noskaidrot visu iespējamo par šo komersantu un to, kāda ir viņa reputācija, noskaidros, vai viņš nav atrodams kādos sankciju sarakstos u.tml. Tāpat pastāv augstāka un zemāka riska valstis, ja būsiet nolēmis darboties augstāka riska valstīs, tad arī procedūras partneru pārbaudei būs krietni rūpīgākas. Darījumi ar zemāka riska subjektiem būs gan ātrāki, gan lētāki.

Kur klienti var vērsties, ja rodas konflikta situācija ar banku?

Šādās situācijās aicinātu nākt un izmantot tādu mehānismu kā asociācijas ombuds. Finanšu nozares asociācija ir gatava dažādi palīdzēt un iesaistīties problēmsituāciju risināšanā. Iespējams, ka no šādām situācijām varēs izdarīt secinājumus, kā palīdzēt citiem uzņēmējiem.

Gribētu uzsvērt vēl to, ka visas notiekošās pārmaiņas gan likumdošanā, gan banku darbības jomā notiek Latvijas attīstības vārdā. Tas nav nācis kā uzspiests slogs no ārzemēm, tas ir nepieciešams mūsu pašu attīstības dēļ.